LG能源解决方案本月27日将在韩国交易所上市,上周五企业公布投资者路演认购需求报告。根据报告,LG能源解决方案新股发行价定为30万韩元,达到发行股价区间(25.7万至30万韩元)上限。海内外1536家、452家机构参与路演认购,竞争率达到2023比1,刷新历史纪录。认购规模达到1.5203京韩元,一“京”为一万兆,韩国股市史上认购需求首次破京。

据悉,LG能源解决方案将出售4250万股,总规模达12.75万亿韩元,上市后企业市值将达70.2万亿韩元,仅次于三星电子、SK海力士,并有望提前编入韩国综合股指(KOSPI)200、摩根士丹利资本国际(MSCI)韩国股指。

【图片提供 韩联社】

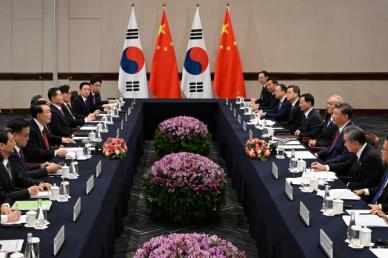

根据LG能源解决方案此前发布的投资意向书,此次筹集到的资金将主要用于扩大公司现有的生产设施和偿还债务。近期LG能源解决方案大动作不断,企业将在中韩两国砸重金扩产,投资额合计约99.8亿人民币。与此同时,企业还与本田汽车商讨在美国建立一座电池合资企业,投资额可能高达4万亿韩元。LG能源解决方案是LG化学的全资电池子公司,其为特斯拉公司、通用汽车公司和现代汽车公司等整车公司提供电池。

此外,母公司LG化学近期股价出现下跌,再度引发个人投资者对大企业拆分业务成立法人上市的反对。据Marketpoint的数据显示,以14日为基准,LG化学报71.6万韩元收盘,较前一交易日下滑5.17%,而去年初LG化学股价曾一度超过100万韩元。今年韩国股市还将迎来易买得网购业务部SSG.COM、SK创新电池业务部门SK ON拆分上市。

【图片提供 韩联社】