新冠疫情暴发后大概一年半时间里,韩国政府推行宽松货币政策保障经济运行稳定,但也给之后的金融正常化之路增添了不少困难。去年8月,韩国在亚洲国家中率先开启加息周期,一年多时间里基准利率上升到3.25%,市场上的贷款利率来到8%——物价上涨、消费心理萎缩加大经济下行压力之时,银行业界却大赚特赚,希望银行能稳定利率的呼声不断高涨。

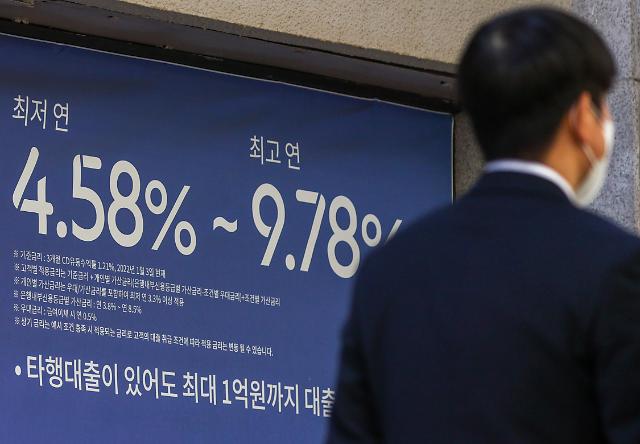

首尔市内一家银行外贴出的贷款广告 【图片提供 韩联社】

韩国国会日前公布的一份报告显示,2017至2021年,KB、韩亚、新韩、友利和农协等五大金融集团利息收入总计182.2万亿韩元(约合人民币9700亿元),其中仅2021年的利息收入就达到了44.9万亿韩元,比2017年增加58%。

五大金融集团去年营业利润中利息收入占比达到82.5%,非利息收入部分中的手续费收入5年累计39.3万亿韩元;当期纯利润也从2017年的9.1万亿韩元增加到2021年的16.8万亿韩元,5年当期纯利润总和61万亿韩元。

韩国金融监督院11月17日公布的报告显示,今年第1到第3季度,商业银行利息收入总计40.6万亿韩元,比2021年同期增加6.9亿韩元。业界预测,今年银行业利润预计还将刷新最高纪录。

据了解,韩国金融集团主要依靠存贷利差盈利——利率下降时,存款利率降幅高于贷款,利率上升时,贷款利率涨幅高于存款。2020年底,韩国存贷利差为2.05个百分点,2021年底上升到2.21个百分点,2022年9月底上升到2.46个百分点,这是自2014年第2季度(2.49个百分点)以来韩国商业银行存贷利差的最高值。

首尔市内一家银行的贷款窗口 【图片提供 韩联社】

目前韩国商业银行的定期存款利率基本5%起跳,储蓄银行、信用社等甚至推出年利率7%以上的商品。对于银行业在萧条下“一家独大”的情况,金融监督院11月23日召集银行负责人举行“金融资金流向检查和沟通会议”,要求银行限制利率上涨速度,防止银行之间过度竞争。

另一方面,政府还放宽了银行出资证券市场稳定基金相关规定,要求银行为稳定市场、确保流动性发挥应尽职能。韩国金融委员长上月与全国20家银行行长开会时表示,银行对经济稳定和市场流动性方面有着更深的理解和责任感,希望银行业界能以金融系统大局为重,为稳定市场发挥主导作用。

有观察指出,在楼市和股市低迷、虚拟资产价值暴跌等背景下,银行等稳定性较高的资产成为市场投资的优先选择,市场资金向银行流动的趋势还将持续一段时间。NH投资证券出具的报告预测,2023年五大金融集团的利息收入预计将达到52.5万亿韩元,超过今年,继续刷新历史纪录。